Idealerweise sollte ein Trader vor der Eröffnung einer Position die Chancen und Risiken des einzelnen Trades untersucht und bestimmt haben. Dies ist natürlich keine besonders bahnbrechende neue Erkenntnis, wird doch in vielen Tradingbüchern empfohlen, einen Trade nur dann einzugehen, wenn das Chance/Risiko Verhältnis mindestens 2:1 besser noch 3:1 beträgt. Wie man solche Chance/Risiko Verhältnisse langfristig erzielt und wie man dabei vorgeht, bleibt dann meist unklar.

In diesem Artikel möchte ich versuchen ein wenig Licht in das Dunkel zu dieser Thematik zu bringen. Dies möchte ich dadurch erreichen, dass ich auf die verschiedenen Instrumente zur Bestimmung des Chance/Risiko Verhältnisses und besonders deren Optimierung eingehe.

Definition

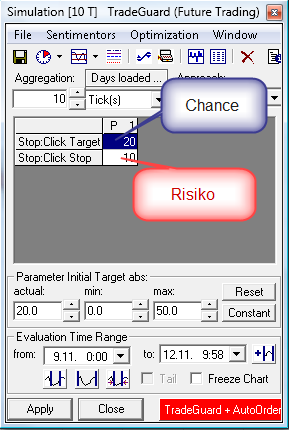

Definitionsgemäß ist das Chance/Risiko Verhältnis der Bruch zwischen Chancen und Risiken, also Chance geteilt durch das Risiko, die sich einem Trader bei der Ausübung des Tradens bieten. Diese beiden Platzhalter können durch die erzielte Rendite bzw. die Summe der Gewinne für die Chance und durch die Summe des insgesamt riskierten Kapitals bzw. der Summe der realisierten Verluste für das Risiko ersetzt werden. Auf den einzelnen Trade bezogen, wird die Chance durch das Kursziel und das nach der Eingehung des Trades gesetzte Stopp repräsentiert:

Übrigens, ist letztlich der von mir entwickelte „Fröhlich-Faktor“ nichts anderes als ebenfalls eine Verhältniszahl aus Chance und Risiko.

Es stellt sich also nun die Frage, wie hoch das Chance/Risiko Verhältnis optimalerweise sein muss, um bei meinen Tradingaktivitäten langfristig erfolgreich zu sein? Definieren wir die Variable Chance einmal als den durchschnittlich langfristigen Gewinn und die Variable Risiko als die langfristigen durchschnittlichen Verluste so kann ich anfangen damit zu rechnen. Als weitere Kennzahl brauche ich noch die langfristige Trefferquote, also die Anzahl meiner Gewinntrades im Verhältnis zur Anzahl meiner gesamten Trades als Prozentzahl, um nun mit der Bestimmung des optimalen Wertes beginnen zu können. Jede Art der Optimierung benötigt natürlich noch die Bestimmung eines Ziels, bei dessen Erreichung man von der Herstellung des optimalen Zustands ausgehen kann.

Wie man aus den zur Berechnung benötigten Komponenten sieht, ist die Bestimmung eines optimalen Chance/Risiko Verhältnis tatsächlich, wie in einigen Büchern behauptet, eine hoch individuelle Sache. Nur bleibt es meist bei dieser Aussage und der pauschalen Empfehlung möglichst ein Chance/Risiko Verhältnis von 2:1, besser noch 3:1 zu erreichen. Dies würde aber bei 2:1 langfristig in den Ruin und damit zur Vernichtung meines Tradingkontos führen, wenn ich lediglich 3 von 10 Trades, also 30%, Gewinne machen würde. Die Mathematik dazu ist sehr einfach: von 10 Trades mache ich 7 mal Verlust mit 1 Euro, das sind insgesamt 7 Euro Verlust. 3 mal 2 Euro mache ich Gewinn, also 6 Euro. Somit verliere ich bei dieser Konstellation langfristig immer wieder 1 Euro nach jeweils 10 Trades.

Mein erstes Ziel muss es also sein, ein Chance/Risiko Verhältnis zu erreichen welches mich stabil langfristig im Markt hält, sprich womit ich langfristig kein Geld verliere. Den Break Even kann man dann mit der folgenden Formel errechnen:

(PW x dGW) - ( PV x dVL) = 0

wobei

PW = Prozent Gewinntrades

dGW = durchschnittlich langfristiger Gewinn pro Trade

PV = Prozent Verlusttrades

dVL = durchschnittlich langfristiger Verlust pro Trade

Das heißt bei meiner eben angenommenen Trefferquote von 30%, muss ich um langfristig kein Geld mit meinen Tradingaktivitäten zu verlieren mindestens ein Chance/Risiko Verhältnis nach obiger Definition von 2,33:1, aufgerundet also 2,4:1 erreichen. Dann habe ich aber langfristig weder Geld verdient noch verloren. Deshalb sollte mein Chance/Risiko Verhältnis bei dieser Konstellation eher 3:1 sein. Denn dann würde ich langfristig, selbst bei dieser niedrigen Trefferquote mit jedem Trade im Schnitt 0,20 Euro verdienen!

Somit wäre eine Methodik der Optimierung dieser Kennzahl als Ziel einen bestimmten Eurobetrag festzulegen, den ich pro Trade im Schnitt verdienen möchte, um dann je nach meiner langfristigen Trefferquote das dazu optimale Chance/Risiko Verhältnis ableiten zu können.

Möchte ich also 1 Euro pro Trade verdienen, ergeben sich folgende Verhältnisse bei unterschiedlichen Trefferquoten:

|

Trefferquoten |

Chance/Risiko Verhältnis |

|

20 % |

9 : 1 |

|

30 % |

5,7 : 1* |

|

40 % |

4 : 1 |

|

50 % |

3 : 1 |

|

60 % |

2,4 : 1* |

* gerundet

Messung des Chance/Risiko Verhältnisses

Normalerweise gilt bei jeder Geldanlage und damit auch beim Trading, dass höhere Renditen auch nur mit höheren Risiken erkauft werden können. Übersetzt auf unsere Kennzahl bedeutet dies, dass ich nur dann höhere Chancen realisieren kann, wenn ich auch bereit bin dafür ein höheres Risiko einzugehen.

Die Frage, die sich hier nun stellt ist: Wie kann ich ermitteln, ob in dem Markt in dem ich gerade traden möchte eher hohe Chancen oder eher niedrige Chancen bestehen?

Und wie kann ich das zur Optimierung meines Chance/Risiko Verhältnisses nutzen?

Eine ganz wichtige Komponente für den Erfolg beim traden ist die jeweilige Intensität der Preisschwankungen des dem Trade zugrunde liegenden Marktes. Im Fachjargon wird die Intensität der Preisschwankungen auch als Volatilität bezeichnet. Stellen Sie sich bitte folgendes vor: Sie sind gerade in einen Markt mit einer Longposition eingestiegen. Was muss passieren, damit Sie mit Gewinn aus dieser Position auch wieder herauskommen?

Richtig, der Markt muss sich in die richtige Richtung bewegen. Die Richtung entscheidet über Long und Short, aber viel wichtiger ist das Bewegungspotenzial des Marktes, denn das entscheidet darüber ob es sich lohnt, das notwendige Risiko für einen Trade überhaupt einzugehen.

Und das Bewegungspotenzial wird über die Volatilität gemessen und dargestellt. Eines der wesentlichen Indikatoren zur Bestimmung des Volatilitätsniveaus ist die von Welles Wilder entwickelte Average True Range (ATR).

Sie wurde das erste Mal in seinem Buch „New Concepts in Technical Trading Systems“ veröffentlicht. Wilder stellte fest, dass zur Bestimmung der Spanne einer bestimmten Periode (damals noch basierend auf Tages- und Wochencharts) es nicht ausreicht einfach nur die Differenz zwischen dem Hoch und dem Tief von einer Periode zu berechnen. Denn diese unzulässige Vereinfachung berücksichtigt nicht die potenziell beim Periodenübergang auftretenden Kurslücken. Kernelement bei der Berechnung der ATR ist die True Range. Die True Range ist jeweils der höchste Wert der Differenz von:

- Höchstkurs aktuelle Periode und Schlusskurs vorherige Periode

- Höchstkurs aktuelle Periode und Tiefstkurs der aktuellen Periode

- Schlusskurs vorherige Periode und Tiefstkurs aktuelle Periode

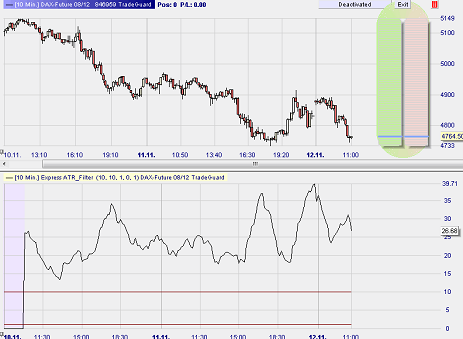

Die Berechnung eines gleitenden Durchschnitts auf das jeweils höchste Ergebnis dieser drei Berechnungen ergibt dann die durchschnittliche True Range und ist somit die Average True Range (ATR). Die ATR ist eines der mächtigsten und vielseitigsten Instrumente mit dem man die Volatilität in die eigene Trading Strategie einfließen lassen kann. Schauen wir uns mal an, was das für die Stoppsetzung mit Hilfe der Average True Range bedeutet.

Optimierung des Chance/Risiko Verhältnisses mit Hilfe der Average True Range

Um eine Verhältniszahl zu optimieren gibt es immer zwei Möglichkeiten, entweder den Zähler vergrößern oder den Nenner verringern. Um zu versuchen den Nenner zu verringern bzw. klein zu halten, können wir also am Risiko etwas schrauben. Wie schon eingangs erwähnt wird das Risiko bei jedem einzelnen Trade als der Abstand zwischen dem Einstiegspreis und dem initialen Stopp definiert. Per Definition stellt die ATR die mittlere Schwankungsbreite der letzten x Perioden dar. Mit Hilfe der ATR habe ich also die Möglichkeit einen Stopp so zu setzen, dass dieser außerhalb der normalen Schwankungsbreite liegt. So dass die Wahrscheinlichkeit durch zufällige Preisschwankungen zu früh aus dem Trade ausgestoppt zu werden, erheblich verringert wird. Dies ist deshalb sehr wichtig, da die Märkte heutzutage dazu neigen, bevor es zu kräftigen Trendbewegungen in eine Richtung kommt, die letzte Unterstützung bzw. den letzten Widerstand nochmals anzutesten. Und dann ist das sehr ärgerlich vorzeitig aus einem sich im Nachhinein als sehr erfolgreich erweisenden Trade ausgestoppt worden zu sein.

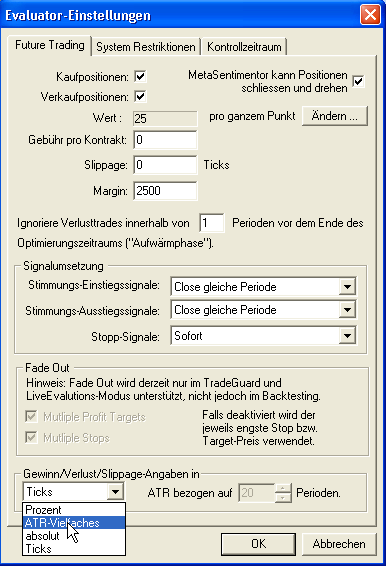

Deshalb ist es also sehr sinnvoll den ersten initialen Stopp als ein Vielfaches der ATR zu setzen und zwar mindestens dem einfachen. Wie kann man das tun? Einige Tradingplattformen, wie der Dynamite Sentimentor aus unserem Hause, bieten die Möglichkeit die Einheit zur Berechnung der Preise zur automatisierten Setzung der Stopps und der Kursziele in das Vielfache der ATR der letzten x Perioden zu übersetzen.

Das ist schon eine schöne Möglichkeit für den ersten Stopp. Aber was ist wenn der Trade in den Gewinn läuft? Dann wird sehr oft auf einen Trailing Stopp zurückgegriffen. Auch hier kann man natürlich den Abstand zwischen dem höchsten Preis bei Longpositionen (niedrigsten Preis bei Shortpositionen) anstatt in absoluten Punkten in dem Vielfachen der ATR berechnen lassen, wie das folgende Beispiel zeigt:

Aber es gibt auch noch eine interessante Alternative: Einen hier in Deutschland bisher noch nicht so sehr bekannten Indikator in einen Stopp umzufunktionieren und als solchen zu nutzen: Den so genannten SuperTrend Indikator!

Was ist der SuperTrend Indikator? Er wurde von Olivier Seban entwickelt und nutzt die ATR in einer nochmals geglätteten Form als Berechnungsfaktor für einen Trailing Stopp. Die Formel lautet:

avgATR = gleitender Durchschnitt der ATR der letzten x Perioden

Long Stopp = max (Long Stopp der letzten Periode, (high – low) /2 - avgATR * ATR_faktor)

Short Stopp = min (Short Stopp der letzten Periode, (high – low) /2 + avgATR * ATR_faktor)

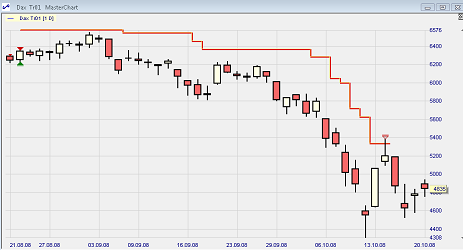

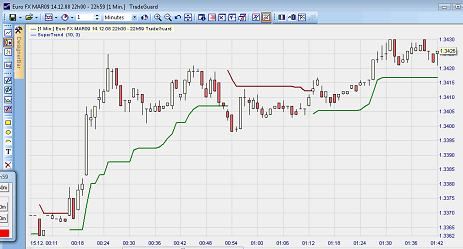

Hier ist einmal ein Beispiel des SuperTrends mit einer 10er Glättung und dem Faktor 3 auf einen 1 min. Chart des EUR/USD März 2009 Futures:

Beispiel

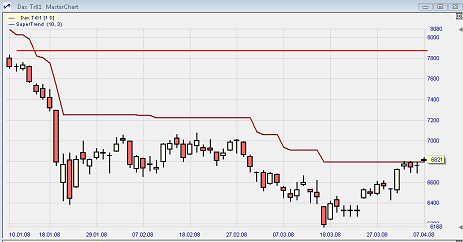

Beispiel für die Anwendung eines initialen ATR basierten Fix Stopp zusammen mit dem SuperTrend Indikator als Stopp. Hier sehen wir den Dax im Tageschart mit einem Fix Stopp von 2,5 ATR zusammen mit einem Super Trend mit den Standardeinstellungen (10 Perioden, ATR Faktor 3) bei der ersten Verkaufswelle des Jahres 2008. Man kann hier sehr schön sehen, wie gut das hier vorgestellte Konzept mit Stopps auf Basis der Average True Range (ATR) funktioniert hat.

Fazit

Es lohnt sich also auf jeden Fall die Zusammenhänge von Chance/Risiko Verhältnissen beim Trading näher zu untersuchen, diese zu verinnerlichen und mit entsprechenden Strategien an der Optimierung dieser Kennziffer zu arbeiten, um bei seinen Trades mit echtem Geld dadurch bessere und stabilere Ergebnisse erzielen zu können.