Wie wir bereits im ersten Artikel erwähnt haben, ist Spread-Trading wahrscheinlich der beste Weg, um mit Futures zu handeln, wenn Sie nach niedrigeren Risiken und geringeren Margen suchen. Aber wie ist das möglich? Wenn Sie mit Spreads handeln, reduzieren Sie die negativen Auswirkungen der Volatilität. Dies bedeutet, dass Ihr Trade als "sicherer" betrachtet wird. Die Börse wird verstehen, dass Sie beim Handel mit Spreads einen weniger riskanten Trade tätigen. Dafür werden Sie durch niedrigere Margenanforderungen entschädigt, als wenn Sie direktional einen Future-Kontrakt handeln würden.

Dazu einige Beispiele:

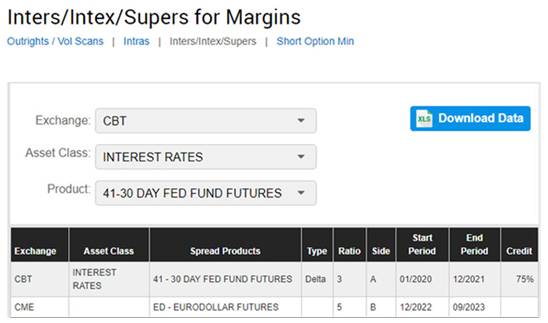

Quelle: https://www.cmegroup.com

In diesem Screenshot sehen wir die Kombination von den Fed Funds Futures und dem Eurodollar-Kontrakt. Die Zahlen in der Spalte „Ratio“ geben das Verhältnis zwischen diesen beiden Kontrakten wieder. Das bedeutet, dass Sie für jeden 5 Eurodollar-Kontrakt 3 Kontrakte der Fed benötigen.

In der Spalte „Side“ werden der Buchstabe A und der Buchstabe B angezeigt. Dies bedeutet, dass wir einen Kontrakt kaufen und den anderen verkaufen werden (Spread-Trading). In den nächsten Spalten finden Sie auch das Anfangsdatum und das Ende des Kontraktes.

Schließlich ist die wichtigste Spalte die "Credit" -Spalte. In diesem Fall sind es 75% und wir werden sehen, was dies bedeutet.

Die Bedeutung von Credit im Spread-Trading

Stellen wir uns vor, dass wir beide Kontrakte (die FED und Eurodollar) separat handeln möchten. Für den FED-Kontrakt haben wir eine Margenanforderung von 355 US-Dollar pro Kontrakt, die mit 3 multipliziert wird, so dass sich insgesamt 1,065 US-Dollar als Margenanforderung ergibt. Der Eurodollar-Kontrakt hat eine Margin-Anforderung von 250 USD haben, was mit 5 Kontrakten multipliziert zu einem Gesamtmargin von 1.250 USD führt. Wenn wir diese Trades separat durchführen wollten, hätten wir also eine Margenanforderung von 1.065 USD + 1.250 USD = 2.315 USD.

Was passiert jedoch, wenn wir uns entschließen, statt die Kontrakte einzeln zu traden, sie als Spread zu traden (Fed-Kontrakt gegen Eurodollar-Kontrakt)? In diesem Fall würde die Börse uns lediglich auffordern, eine Marge von 25% aufrechtzuerhalten.

Warum 25%? Die Credit für diesen "Spread" beträgt 75%. Dies bedeutet, dass wir nur eine Marge von 578,75 USD (25 % von 2315 USD) aufbringen müssen. Das ist ein großer Unterschied zu unseren ursprünglichen 2.315 US-Dollar.

Auf der CME-Website finden Sie Margen für mehrere "Spreads" oder für reine Futures (outright futures).

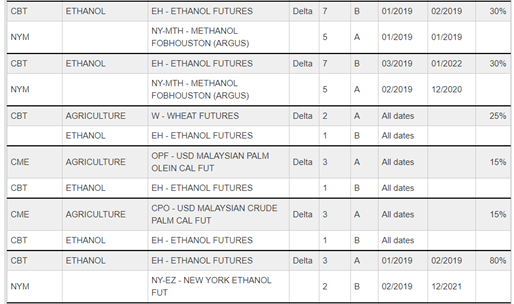

Quelle: https://www.cmegroup.com

Im obigen Bild können wir Credits von 30%, 15% oder 80% sehen. Denken Sie daran, dass die Margenanforderungen für diejenigen Trades, die als weniger risikobehaftet gelten, niedriger sind. Wenn Sie also die für verschiedene Spreads angebotenen Credits betrachten, können Sie feststellen, welche von ihnen als volatiler gelten und welche als sicherer gelten.