In der Ausgabe Februar 2007 des TRADERS´ Magazin hatten wir die Wirkungsweise von Bull&Bear Spreads dargestellt. Als kurzer Rück- blick hier nochmals die wichtigsten Punkte zusammengefasst:

• Bull Spread – Long in den nahen Kontrakten / Short in den ent- fernteren Kontrakten

• Bear Spread – Short in den nahen Kontrakten / Long in den ent- fernteren Kontrakten

Anwendbar nur bei lagerfähigen Commodity-Futures (Getreide, Basis- metalle, Energie, Pork Bellies, Softs), nicht anwendbar bei nicht lager- fähigen Commodity-Futures (Zinsen, Fleisch, Währungen, Aktien).

Bei Getreiden ist die korrekte Anwendung des Wirkungsprinzips von

Bull&Bear Spreads nur innerhalb der jeweiligen Erntejahre möglich.

Sondersituation liegt bei Gold vor

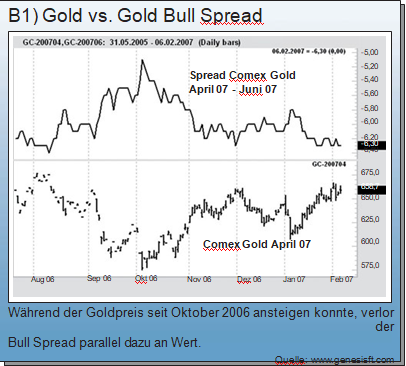

Der Sondersituation beim Gold wollen wir uns in der heutigen Aus- gabe widmen. Dazu betrachten wir zu Beginn die Entwicklung eines „normalen“ Bull Spread im Gold im Vergleich zur Entwicklung des Goldpreises der letzten Monate.

Während normalerweise Bull Spreads sich tendenziell an die Ent- wicklung des Underlyings anpassen – steigende Preise des Under- lyings lassen den Spread zwischen nahen und entfernteren Kontrak- ten sich ausweiten –, ist beim Goldpreis eine vollkommen gegensätz- liche Entwicklung zu beobachten. Obwohl der Goldpreis von Okto- ber 2006 bis in den Februar 2007 ansteigen konnte, verringerte sich der Spread zwischen dem nahen April-Kontrakt und dem entfernte- ren Juni-Kontrakt. Gleichzeitig lässt sich beobachten, dass sich der Spread zwischen August 2006 und Oktober 2006 ausweitete, obwohl der Goldpreis in dieser Zeit deutlich nachgab. Diese Anomalie gegenüber der Wirkungsweise von Bull&Bear Spreads bei anderen Commodity-Futures ist die bereits erwähnte Besonderheit des Rohstoffes Gold.

Goldpreis und Zinsentwicklung

Der Grund für diese Anomalie liegt in dem Zusammenhang zwischen Zinsentwicklung und Goldpreisentwicklung.

Um dies zu verstehen, müssen wir an die- ser Stelle ein kleines gedankliches Experi- ment machen. Nehmen wir an, ein Trader kauft am 07. Februar 2007 eine Position von

100 Feinunzen Gold. Zum Tageskurs vom

07.02.2007 muss er dafür pro Unze 655,50$ bezahlen. Insgesamt zahlt er damit 65 550$. Gleichzeitig eröffnet der Trader im April 2007 eine Shortposition Futures zu 658,70$ pro Unze an der Comex in New York. Eine Gold- futures an der Comex entspricht ebenfalls 100

Feinunzen.

Physische Position:

100 Feinunzen Gold zu 655,50$/Unze

Shortposition April 07:

Futures Comex Gold zu 658,70$/Unze

(Settlementpreis vom Vortag)

Diese marktneutrale Positionierung ver- schafft dem Trader einen risikolosen Gewinn. Er kann ab dem 30.03.2007 (first notice day für den April 2007 Kontrakt) seine leer- verkaufte Futures-Position für 658,70$ pro Unze an den Inhaber der Gegenposition ver- kauf e n. D a e r di es e ab er b ere it s am

07.02.2007 für 655,50$ gekauft hat, erzielt er somit 3,20$/Unze bzw. 320$ Gewinn.

Dieser risikolose Gewinn lässt aber natür- lich eine wichtige Komponente außer Acht. Da er am 07.02.2007 die physische Position schon komplett bezahlen musste, entgeht ihm zwi- schen dem Kauf der physischen Position und dem Weiterverkauf über die Shortposition am Terminmarkt ein anderer risikoloser Gewinn, nämlich der Zinsgewinn. Hätte er die 65 550$ am 07.02.2007 in eine garantierte Zinsanlage investiert, hätte er zum 30.03.2007 ebenfalls einen Gewinn erzielt.

Der Gewinn aus dem Kauf der physischen Ware und dem Verkauf über den Terminmarkt beträgt 320$ oder 0,48 Prozent. Bei einer Lauf- zeit dieses Geschäfts von 52 Tagen entspricht ein Gewinn von 0,48 Prozent einem Jahres- gewinn von zirka 3,36 Prozent. Am 07.02.2007

notierten die 1-Monats-Short-Term-Interest-

Rates in den USA bei zirka 5,22 Prozent. Daher wäre es sicherlich möglich gewesen, dass der Trader die mit dem Goldgeschäft ver- dienten 320$ auch bei einer Zinsanlage verdient hätte. Berücksich- tigen muss man ja auch noch, dass der Trader für den Erwerb der S h or tp osi ti on Margi n h in ter le ge n m uss te un d auc h Br oke r- gebühren und Börsengebühren zu zahlen hatte.

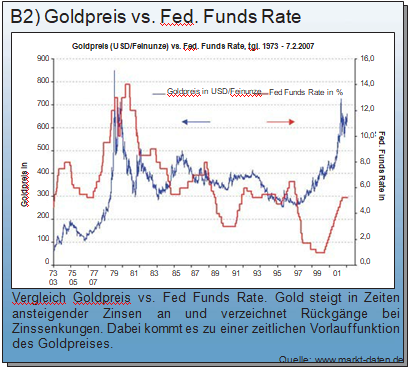

Zwischen dem Preis von Gold und Zinsen besteht unbestreitbar ein Zusammenhang. Steigende Zinsen sind ein Ausdruck von Inflati- on. Um sich vor Inflation zu schützen, legen viele Investoren einen Teil ihres Vermögens in Gold an, da sie sich vor einer Geldentwertung schützen wollen. Geht die Inflation wieder zurück, ziehen Anleger auch wieder Gelder aus der Anlage in Gold ab.

Goldfutures als Substitut für fehlende Zinskontrakte

Bevor es an den Börsen Terminkontrakte auf die Zinsentwicklung gab, waren Goldfutures ein beliebtes Handelsinstrument, um sich gegen Zinsveränderungen abzusichern. Bei steigenden Zinsen steigt in der Regel auch der Goldpreis entsprechend an, wie auch Bild 2 eindrucks- voll beweist.

Wie man im Chart erkennen kann, ist oftmals sogar eine Vorlauf- funktion des Goldes zu beobachten. Daher war es vor der Einführung von Zinsfutures üblich, dass Marktteilnehmer sich mit Positionen am Goldmarkt gegen Zinsveränderungen absicherten. Und dies wiederum lässt auch die Anomalie beim Goldpreis bzw. beim Verhalten von Bull

& Bear Spreads erklären.

„Normale“ Bull Spreads vs. Bull Spreads beim Gold

Ein Trader eröffnet normalerweise einen Bull Spread in Erwartung stei- gender Preise des Underlyings. Zusätzlich erwartet er eine bessere Entwicklung des nahen Kontraktes gegenüber den entfernteren Kon- trakten.

Beim Gold bedeutet aber ein steigender Preis gleichzeitig einen Anstieg in den Zinsen. Das oben erläuterte Geschäft aus Kauf der physischen Ware Gold und gleichzeitigem Verkauf einer entsprechen- den Position am Terminmarkt bringt dem Händler einen risikofreien

Gewinn. Dieser Gewinn wäre allerdings auch mit einer ebenfalls risikolosen Zinsanlage zu erzielen. Steigt jetzt der Preis von Gold an, dann verliert das Geschäft mit der physischen Ware trotz des daraus zu erzielenden Gewinns gegenüber einer vergleichbaren Zinsanlage aufgrund des sich erhöhenden Zinses. Um dies auszu- gleichen, müssen die entfernteren Kontrakte jetzt stärker als die nahen Kontrakte ansteigen, um einen Ausgleich zu erzielen.

Fazit

In der Praxis spielen Bull&Bear Spreads bei Gold keine relevante Rolle für Trader. Die Ausweitung bzw. Verringerung der Spreads zwischen nahen und entfernteren Kontrakten ist zu gering, als dass private Händler davon profitieren könnten. Wesentlich interessanter für Spread Trader sind daher Spreads zwischen verschiedenen Edelme- tallen wie Gold gegen Silber oder Platin gegen Palladium. Diese Spreads werden Bestandteil des nächsten Artikels an dieser Stelle sein.